Pasaran semakin meningkat pada awal minggu dagangan, jadi kenaikan harga sedang meraikan kemenangan dalam pertempuran ini. Walau bagaimanapun, prospek jangka panjang kekal mencabar. Ahli ekonomi meramalkan bahawa pertempuran Rizab Persekutuan dengan inflasi akan menyebabkan lebih banyak kerosakan ekonomi daripada yang mereka anggap sebelum ini.

Inflasi akan meninggalkan kesan yang mendalam: dua kajian

Dibentangkan pada musim luruh 2022 di Persidangan Ahli Ekonomi BPEA Washington DC yang terkenal, yang telah menjadi tuan rumah kepada ramai penerima Hadiah Nobel sejak penubuhannya pada 1970, kertas kerja itu menggariskan risiko yang akan datang untuk ekonomi global. Dan sementara lembu jantan menikmati pencairan, penganalisis tidak begitu cerah.

Mengandungi ringkasan ringkas beberapa kajian, dua penyampaian mengandungi amaran kepada bank, kerajaan dan pihak berkepentingan lain. Khususnya, ahli ekonomi yakin bahawa perjuangan Fed untuk mengawal inflasi berkemungkinan mendatangkan lebih banyak kerosakan kepada AS dan ekonomi global daripada yang dilihat pada masa ini.

Menurut kertas kerja yang disediakan untuk persidangan Institusi Brookings pada 8-9 September, Pengerusi Fed Jerome Powell dan rakan-rakannya mungkin perlu meningkatkan pengangguran dengan ketara untuk mencapai sasaran inflasi 2%. Angka-angka yang mereka petik membuktikan bahawa Fed mungkin perlu meningkatkan pengangguran jauh melebihi unjuran 4.1% jika ia mahu menurunkan inflasi kepada sasaran 2% menjelang akhir 2024.

Secara khusus, ramalan inflasi umum, seperti yang diukur oleh Indeks Harga Penggunaan Peribadi (PCE) Jabatan Perdagangan, ialah 2.2% pada akhir 2024, berbanding paras tertinggi empat dekad pada Jun sebanyak 6.8%. Indeks PCE sedikit menurun pada bulan Julai (harga meningkat sebanyak 6.3% berbanding tahun sebelumnya). Indeks harga pengguna (CPI) Jabatan Buruh yang lebih terkenal juga mencecah paras tertinggi 40 tahun pada bulan Jun (9.1%) sebelum turun sedikit kepada 8.5% pada bulan Julai.

Walaupun pendaratan lembut untuk ekonomi AS masih belum dapat dipastikan, ia hanya boleh dicapai di bawah senario yang paling menguntungkan, profesor Universiti Johns Hopkins, Laurence Ball, serta ahli ekonomi Dana Kewangan Antarabangsa Daniel Lee dan Prachi Mishra menulis dalam artikel mereka. Dalam erti kata lain, jika semua peserta pasaran berkelakuan seperti yang diharapkan dan ekonomi tidak digoncang oleh bencana global yang baru.

"Ramalan pembuat dasar Fed - inflasi akan kembali kepada nilai sasaran, dan pengangguran hampir tidak akan melebihi 4.1% - hanya munasabah dengan andaian yang agak optimistik," kata sekumpulan pakar yang diketuai oleh Profesor Laurence Ball.

Setakat ini, reaksi Fed adalah sederhana (tidak kira betapa hawkish dasarnya pada pandangan kita), kerana ia menaikkan kadar faedah sasaran jangka pendeknya sebanyak 2.25 mata peratusan, hampir daripada sifar. Pada bulan Julai, orang bawahan Powell percaya bahawa untuk membendung inflasi, mereka perlu menaikkan kadar sasaran dengan hanya satu mata peratusan tambahan dalam tempoh satu setengah tahun, dan mungkin sebanyak satu mata peratusan tahun depan.

Akibatnya, mereka, serta kebanyakan ahli ekonomi bebas, menjangkakan bahawa kenaikan inflasi, yang bermula pada Mac 2021, akan bersifat sementara, yang kini diandalkan.

Dokumen itu mengenal pasti tiga sebab mengapa jangkaan ini salah secara strategik. Pertama, kejadian yang tidak dijangka, seperti konflik di Ukraine dan gangguan berterusan dalam rantaian bekalan akibat wabak itu. Kedua, ketidakupayaan untuk mengambil kira kesan kejutan harga tertentu (contohnya, harga tenaga dan kereta) pada tahap asas atau asas inflasi. Akhir sekali, tumpuan kepada kadar pengangguran (yang baru-baru ini jatuh ke tahap pra-pandemik) sebagai penunjuk ketegangan dalam pasaran buruh, dan bukan pada nisbah kekosongan dan pengangguran (V/U) yang sangat tinggi, yang, daripada sudah tentu, memudahkan penunjuk, dan oleh itu kerja Fed, tetapi sedikit sepadan dengan realiti.

Nisbah V/U yang sangat tinggi bermula pada 2021 mungkin menjelaskan dengan lebih baik peningkatan tiga suku dalam inflasi teras CPI bulanan yang diukur oleh indeks Federal Reserve Bank of Cleveland, yang tidak termasuk kesan perubahan harga yang luar biasa besar dalam industri tertentu. Sebahagiannya, permintaan pengguna yang memacu ekonomi, serta ketegangan dalam pasaran buruh, seterusnya, boleh dijelaskan oleh pelan menyelamat AS$1.9 trilion yang diterima pakai oleh pentadbiran Biden pada Mac 2021. Tanpa itu, menurut pengarang , inflasi teras bulanan tahunan akan hampir separuh daripada pada bulan Julai, bukan 6.5%. Apa yang kita bincangkan setahun yang lalu – pelepasan kumpulan besar "dolar murah" untuk menyokong seluar - menambah inflasi hampir 3%.

Penulis artikel secara semula jadi meragui sama ada Fed akan dapat mencapai matlamatnya. Ini bergantung terutamanya kepada sama ada mungkin untuk memperlahankan permintaan sedemikian rupa sehingga bilangan kekosongan berkurangan, tetapi pengangguran tidak meningkat (kepulangan nisbah V/U kepada norma pra-pandemiknya). Untuk melakukan ini, adalah perlu untuk mengatur penurunan dalam pengeluaran, sambil mengekalkan, bagaimanapun, aspirasi pekerja untuk memegang tempat.

Sebenarnya, ini memerlukan apa yang pasaran kewangan sangat menentang - pesimisme pasaran dan pengeluaran. Adakah mungkin, dengan tekanan yang begitu tinggi, untuk mengharapkan pengguna dan perniagaan untuk mempercayai bahawa inflasi yang tinggi akan berterusan dalam jangka panjang, dan dengan itu merancangnya dalam perbelanjaan mereka untuk masa depan? Saya sangat meraguinya.

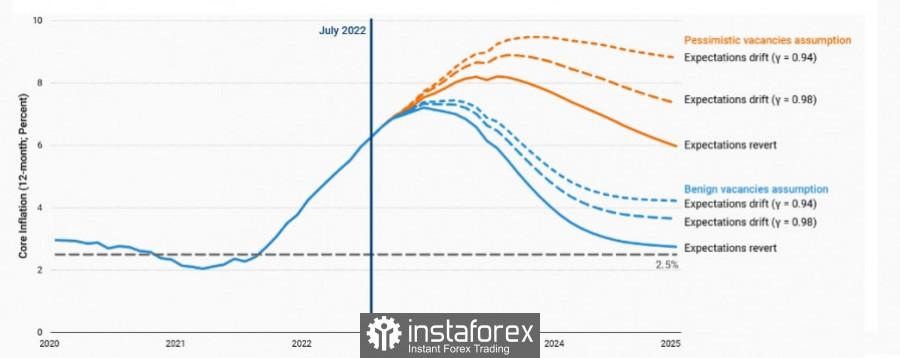

Dengan andaian optimis mengenai kedua-dua nisbah V/U dan jangkaan inflasi jangka panjang di kalangan pengguna dan pengeluar (dan mengandaikan bahawa ramalan Fed untuk pengangguran pada 4.1% ternyata betul), dokumen itu meramalkan bahawa Fed akan mengurangkan inflasi teras hampir ke tahap sasarannya menjelang akhir tahun 2024. Walau bagaimanapun, di bawah andaian yang paling pesimis mengenai kedua-dua nisbah V/U dan jangkaan inflasi, inflasi teras meningkat kepada kira-kira 8.8% jika pengangguran meningkat kepada hanya 4.1%.

Malah, saya berpendapat bahawa apabila lembu kehabisan wang, pasaran akan mengalami beberapa kejatuhan mendadak, seperti yang selalu berlaku sebelum ini. Dan ia masih akan menjadi keruntuhan yang tidak dijangka untuk meninggalkan ramai peminjam tanpa seluar. Sejurus selepas itu, pesimisme akan berlaku dalam sektor pembuatan, membolehkan Fed mencapai inflasi teras kira-kira 6-6.5%, tidak lebih tinggi. Walau bagaimanapun, ia akan menjadi jalan yang agak sukar. Penulis percaya bahawa sama ada inflasi akan kekal tinggi dengan ketara, atau kita akan mempunyai pengangguran yang lebih tinggi dan kelembapan yang ketara dalam ekonomi, tetapi mungkin kedua-dua penunjuk ini akan lebih tinggi secara sederhana daripada ramalan rasmi hari ini.

Akibatnya bukan sahaja akan menjejaskan Amerika Syarikat

Satu lagi kajian yang menarik ialah laporan oleh bekas ketua ekonomi IMF Maurice Obstfeld, yang dikarang bersama Haonan Zhou dari Universiti Princeton, yang meramalkan masalah bagi banyak pasaran baru muncul dan negara membangun akibat pertumbuhan dolar yang terlalu tinggi.

Menurut mereka, ekonomi ini amat terdedah kerana pengumpulan hutang oleh sektor awam dan perusahaan semasa wabak, terutamanya dalam dolar. Dolar telah mengukuh dengan ketara sejak pertengahan 2021, dan kitaran kewangan global kini berada dalam fasa penguncupan.

Kajian mereka, The Global Dollar Cycle, menggunakan model statistik yang menjejaki pembolehubah dalam 26 ekonomi sedang pesat membangun untuk mendokumenkan bagaimana kejutan daripada peningkatan dolar membawa kepada kemelesetan ekonomi - ciri ciri ekonomi global sejak awal 1970-an, apabila Bretton Woods sistem kadar pertukaran tetap runtuh.

Andaian bahawa ekonomi sedang pesat membangun menanggung beban tekanan dolar telah disahkan: peningkatan hutang sektor awam dan perniagaan semasa pandemik COVID-19 telah menjadikan EMDE sangat terdedah kepada kenaikan nilai dolar. Kebanyakan perjanjian pinjaman dibuat terutamanya dalam dolar. Jadi ternyata dolar yang lebih kukuh meningkatkan beban hutang mereka dari segi pengeluaran ekonomi domestik mereka. Ini, digabungkan dengan kadar faedah yang lebih tinggi dan pertumbuhan ekonomi yang lebih perlahan (yang mengurangkan penerimaan cukai kerajaan dan keuntungan perniagaan), menjadikannya lebih sukar untuk membayar hutang EMDE.

Dengan sendirinya, lonjakan terkini dalam dolar masih belum terlalu besar, walaupun pertumbuhan tahunan kelihatan menakutkan. Keadaan ini rumit oleh fakta bahawa ini berlaku pada masa ekonomi global menghadapi gangguan berterusan dalam rantaian bekalan yang berkaitan dengan wabak, konflik di Ukraine dan inflasi untuk barangan asas. Dan walaupun untuk pengguna domestik, dolar yang mahal bukan sahaja ditambah.

Ini mungkin membuat penolakan episod ini dengan peningkatan dolar terutamanya suram.

Walau bagaimanapun, penulis mencadangkan pilihan yang boleh dilaksanakan oleh negara untuk mengurangkan kesan buruk daripada dolar yang lebih kukuh.

EMDE boleh mengukuhkan pertahanan mereka terhadap kenaikan dolar dengan meminimumkan hutang dolar mereka, memberikan fleksibiliti kepada kadar pertukaran mereka, dan mewujudkan bank pusat dengan keyakinan anti-inflasi yang kukuh.

Malah, banyak bank pusat EMDE mula menaikkan kadar faedah mereka tahun lepas, mendahului Fed dan bank pusat ekonomi maju yang lain. Ini sepatutnya, menurut Obstfeld, menyediakan EMDE ini dengan sedikit perlindungan daripada krisis kewangan. Harga untuk ini akan menjadi kelembapan dalam pertumbuhan KDNK negara - kesan yang hanya Jepun berjaya mengelak setakat ini.

Tidak seperti pengarang kajian pertama, para penyelidik percaya bahawa tindakan Fed pada permulaan pandemik, termasuk saluran kredit kepada bank pusat lain, serta mekanisme yang membenarkan bank pusat asing menjual sekuriti perbendaharaan AS mereka, adalah "terutamanya. penting untuk menstabilkan pasaran kewangan global." Tetapi, seperti yang dinyatakan oleh pengarang dengan segera, "Fed masuk ke dalam permainan agak lewat" dengan peningkatan dalam kadar faedah jangka pendeknya untuk mengatasi inflasi.

Dokumen itu meramalkan bahawa Fed dan bank pusat ekonomi maju yang lain mungkin akan dapat menjinakkan inflasi, tetapi memberi amaran bahawa terdapat bahaya bahawa bank pusat akan bersama-sama menyebabkan kemelesetan global yang mendadak yang tidak perlu.

Walau bagaimanapun, jika Fed tidak dapat menangani inflasi, risiko lain muncul, tulis kedua-duanya. Menurut Obstfeld dan Zhou, ini akan memusnahkan ekonomi global dalam jangka panjang dan boleh menjejaskan peranan dolar sebagai mata wang rizab global yang utama. Sebagai contoh, inflasi di India pada 12 September telah melebihi 7% disebabkan oleh kenaikan harga makanan, manakala Bangladesh telah pun bergerak untuk menyekat operasi pertukaran dalam usaha untuk menghentikan permintaan domestik terhadap dolar.

Mungkin Gabenor Bank of Japan Haruhiko Kuroda tidak dapat memilih saat yang lebih baik untuk rancangan globalnya. Kerana, mungkin, inflasi pada penghujung 2023 masih akan melebihi angka yang dirancang. Dan walaupun mereka disemak ke atas pada musim sejuk, impak kepada ekonomi AS akan menjadi lebih kuat disebabkan oleh penurunan dalam import disebabkan oleh dolar yang tinggi, serta penurunan dalam permintaan global.

Menghubungkan kedua-dua kajian ini bersama-sama, gambar tidak cerah. Kebimbangan khusus ialah penghujung tahun ini, yang juga akan menyumbang kepada penggunaan terbesar rizab bahan api di kawasan EU, yang mungkin menjejaskan harga niaga hadapan tenaga yang akan jatuh tempo pada musim panas 2023. Tambah ini peningkatan konflik di Ukraine, yang mungkin menjejaskan bekalan bijirin dari Laut Hitam, dan kemungkinan peningkatan konflik yang melibatkan Serbia, Israel dan Iran. Dan jangan lupa tentang wabak coronavirus seterusnya, yang akan merumitkan keadaan yang sudah tegang di pasaran dengan serta-merta. Kemungkinan besar, ambang sasaran inflasi, serta pengangguran, untuk Fed masih akan meningkat. Dan walaupun pasaran pasti akan menghadapinya, kenaikan harga akan menghadapi masa yang sukar dalam tempoh dua tahun akan datang.